La rentabilité de la bonification de sa rente en la différant dépend de l’âge de décès du client.

Lors du dernier budget du Québec, certaines modifications à la rente de retraite du Régime de rentes du Québec (RRQ) ont été proposées. En résumé, ces changements sont les suivants pour les participants au régime :

- Le report maximal avec bonification et la fin de la période cotisable passeront de l’âge de 70 à 72 ans ;

- Pendant la période de report, après 65 ans, les années où les gains seront inférieurs à la moyenne n’influeront pas négativement sur cette dernière ni sur le calcul de la rente future ;

- La cotisation après 65 ans sera facultative pour les personnes recevant la rente de retraite.

Pour bien saisir la portée de ces modifications, mesurons-en quelques effets à l’aide de cas fictifs pour les deux premières mesures. La troisième sera abordée dans le cadre d’une autre chronique.

Ainsi, le gouvernement prévoit augmenter l’âge maximal à partir duquel un cotisant peut demander sa rente de retraite de 70 à 72 ans dès le 1er janvier 2024.

Afin de constater les répercussions pour un client qui choisit ce report à 72 ans, il n’est pas nécessaire, à mon avis, d’isoler les conséquences du report seulement sans tenir compte du fait que la moyenne cumulative ne sera pas touchée par une baisse de revenus. C’est pourquoi nous les examinerons de façon combinée.

Avec les règles actuelles, le report de 0,7 % par mois permet une augmentation maximale de 42 % de la rente lorsqu’un cotisant commence à la recevoir à l’âge de 70 ans. Le problème, avec la situation courante, est que les personnes désirant reporter le début du service de leur rente voient souvent leurs revenus baisser – voire devenir nuls – pendant cette période. Cela a pour effet que, en dollars constants, il est rare qu’une augmentation de 42 % s’applique. L’augmentation réelle est souvent plus de l’ordre de 30 % à cause de la diminution des gains moyens enregistrés durant la carrière du cotisant et faisant partie du calcul.

Les nouvelles règles feront que non seulement le pourcentage d’augmentation maximal passera de 42 % à 58,8 % (0,7 % × 84 mois), mais ce sera un « vrai » 58,8 % qui ne sera pas réduit du fait que la personne peut avoir des revenus plus faibles pendant sa période d’attente.

Par exemple, si une personne de 65 ans ayant une rente de base de 1 000 $ par mois à cet âge décidait d’arrêter de travailler cette année et de reporter sa rente au maximum, sa situation serait la suivante :

- Avec les règles actuelles, elle recevrait un montant (en dollars de 2023) de 1 300 $ par mois, si on suppose que son augmentation réelle, due à son historique de cotisation, soit de 30 %.

- Avec les nouvelles règles, elle recevrait un montant de l’ordre de 1 588 $ (toujours en dollars de 2023) à l’âge de 72 ans. Si elle ne reportait que jusqu’à 70 ans, son montant serait tout de même de 1 420 $ par mois.

À partir de ce constat, plusieurs conseillers se contentent de calculer le nombre d’années que la personne doit vivre, au minimum, pour « rentrer dans son argent », c’est-à-dire recevoir le même montant du régime selon l’option choisie. Or, cette approche est trop simpliste, car elle ignore le rendement des comptes qui « absorbent » ces différences et la valeur de l’argent dans le temps.

La meilleure comparaison consiste donc à intégrer les revenus dans la planification de retraite de la personne. Ainsi, ses revenus de placement seront considérés et un choix plus éclairé pourra être fait.

Étude de cas

- Couple où les deux membres ont 64 ans avec profils de risque modérés, évoluant vers prudent et très prudent.

- Assez d’argent dans les REER pour combler leur coût de vie jusqu’à 95 ans en débutant le RRQ à 65 ans (REER de 600 000 $, coût de vie de 61 500 $) ;

- Historique RRQ de Monsieur : dix premières années avec revenu très faible et revenu inférieur au maximum des gains admissibles (MGA) par la suite ;

- Historique RRQ Madame : quatre premières années avec revenu faible, MGA par la suite ;

- Monsieur et Madame ne travailleront plus après leurs 65 ans.

Notre couple se demande quelle option serait la meilleure entre réclamer sa rente le 1er janvier 2024 ou plus tard, à la limite permise, le 1er janvier 2031.

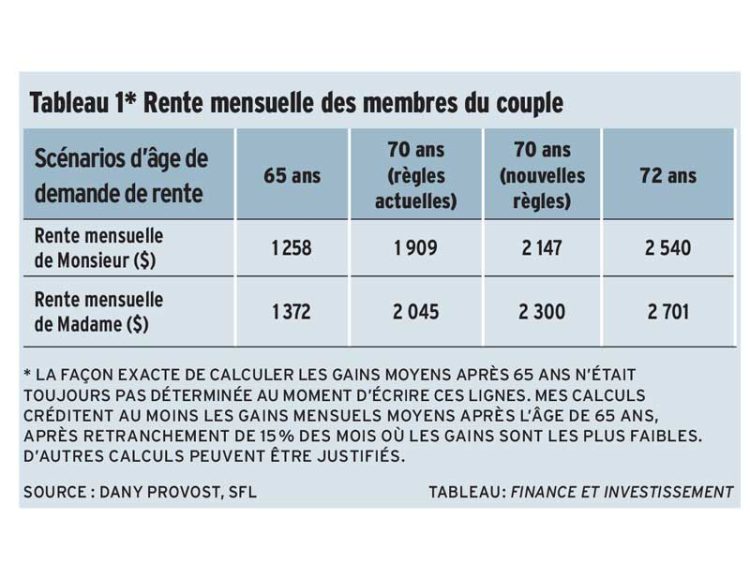

Le tableau 1 indique les résultats, en termes de rentes mensuelles (en dollars courants), selon l’âge du début de la rente du RRQ, un taux d’inflation de 2,1 % et quelques hypothèses dont je vous fais grâce.

Plusieurs constats rapides peuvent être tirés de ce premier tableau.

D’abord, on peut être impressionné par le montant de Madame à l’âge de 72 ans : près de 32 500 $ par année. Bien qu’il s’agisse de dollars de 2031, le montant est tout de même élevé. Il faut comprendre, également, que ce passage du « simple au double » en sept ans est dû en partie à l’augmentation du MGA.

On peut également constater que les nouvelles règles font en sorte que la rente, à l’âge de 70 ans, est plus élevée de quelque 250 $. C’est l’effet d’obtenir ce « vrai » 42 % de majoration au lieu d’avoir des années à revenu nul dans le calcul.

Voyons maintenant comment ces montants s’intègrent dans leurs projections financières afin de mesurer l’ampleur des conséquences de leur choix.

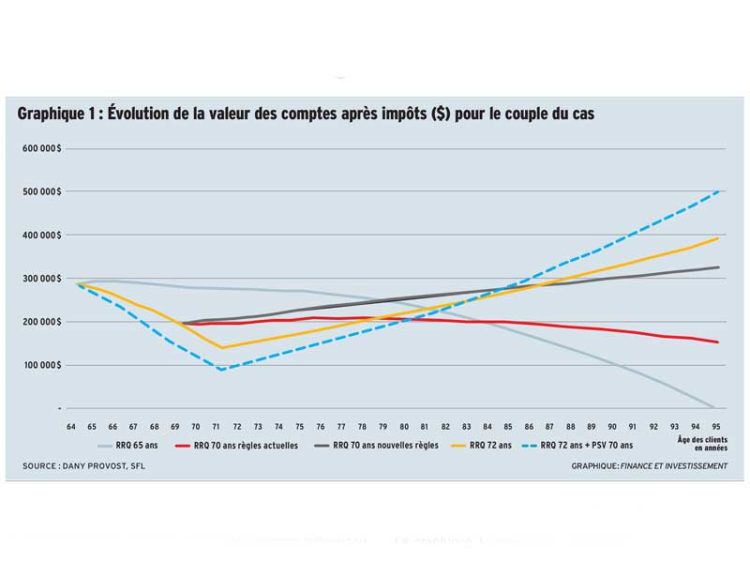

Le graphique 1 indique les quatre scénarios du tableau 1 de même qu’un cinquième où un report de la pension de la Sécurité de la vieillesse (PSV) est maximal, soit à 70 ans pour les deux membres du couple.

Graphique 1

La courbe bleue pâle illustre le solde des comptes, net d’impôt successoraux, si la rente est prise à 65 ans par les deux membres de notre couple. Il s’agit donc de la courbe de référence. Les comptes sont « à sec » à 95 ans selon les hypothèses utilisées.

Dans ce scénario, le couple retire tout juste ce dont il a besoin pour combler son coût de vie. On doit comprendre que les autres scénarios illustrent un surplus budgétaire à compter de l’année où la rente du RRQ est reçue. Les surplus sont simplement réinvestis dans un CELI.

La courbe rouge indique un report à 70 ans du moment où le couple touche sa rente du RRQ avec les règles actuelles. On constate donc que notre couple doit survivre jusqu’à 83 ans et 9 mois – point où les deux courbes se croisent – pour rattraper l’effet du report. Avec les nouvelles règles (la courbe grise), le point de croisement avec la courbe bleue se situe plutôt à 79 ans et 7 mois, soit 50 mois plus tôt !

Ce n’est pas tout…

Un report à 72 ans, la courbe jaune, fait en sorte que la valeur des comptes est plus sévèrement amputée jusqu’à 72 ans. En revanche, à compter de l’âge de 80 ans et 10 mois, les surplus accumulés deviennent plus importants et la valeur, à 95 ans, est de 400 000 $ supérieure. On peut aussi noter qu’un report à 72 ans, au lieu de 70 ans, nécessite une survie jusqu’à 86 ans et 2 mois.

Soulignons que l’effet combiné de reporter à 70 ans et à 72 ans le moment où ce couple commence à percevoir respectivement sa PSV et sa rente du RRQ génère une valeur additionnelle, en dollars courants à 95 ans, de 500 000 $ pour le couple.

C’est en discutant avec vos clients à l’aide de tels graphiques que la décision du report ou non de la rente du RRQ devrait être prise. Ces derniers, avec votre aide (par exemple en consultant des tables de mortalité ou les tableaux de l’Institut québécois de planification financière – IQPF), doivent estimer leurs chances d’atteindre ces points de croisement.

Des personnes en bonne santé aimeront peut-être miser sur le fait qu’elles vivront jusqu’à un âge avancé et choisiront ainsi un report maximal. D’autres, moins favorisés côté santé ou plus inquiets, préféreront appliquer le proverbe « un tien vaut mieux que deux tu l’auras ».

Conclusion

La décision de reporter ou non le début de la rente de retraite du RRQ devrait faire l’objet d’une discussion avec votre client. Il faut comprendre, et faire comprendre à ce dernier, que la rentabilité d’une décision à cet égard est surtout fonction de l’âge de décès de la personne, même si les règles applicables à compter de 2024 sont favorisantes.

Ce n’est donc qu’avec le passage du temps qu’on peut apprécier la valeur de cette décision. Tant que votre client n’a pas atteint le point de croisement (seuil de rentabilité), un report de la rente nuit aux héritiers. C’est pourquoi il n’y a pas de « bonne réponse » à la question de reporter ou non.

Les simulations des différents scénarios devraient être intégrées dans les projections financières de votre client. C’est la seule façon de bien refléter l’environnement fiscal de ce dernier et son profil d’investisseur. Des tables de mortalité – ou plus simplement le tableau des probabilités de survie de l’IQPF – peuvent servir de guide pour estimer les probabilités qu’une personne en bonne santé vive jusqu’aux points de croisement que vous choisirez d’illustrer.